Cina

La strana faida cinese di Soros e BlackRock

Renovatio 21 traduce questo articolo di William F. Engdahl.

Una bizzarra guerra di parole è scoppiata negli ultimi giorni sulle pagine dei media finanziari tra il miliardario hedge fund e specialista delle rivoluzioni colorate, George Soros, e il gigantesco gruppo di investimento BlackRock. Il problema è una decisione del CEO di BlackRock, Larry Fink, di aprire il primo fondo comune di investimento di proprietà straniera in Cina presumibilmente per attirare i risparmi della nuova (e in rapida scomparsa) popolazione cinese a reddito medio. In una recente intervista a un quotidiano, Soros ha definito la decisione BlackRock una minaccia per gli investitori di BlackRock e per la sicurezza nazionale degli Stati Uniti.

Questo apparentemente assurdo scontro di opinioni tra due giganti predatori finanziari di Wall Street nasconde una storia molto più ampia: l’incombente collasso sistemico all’interno della Cina di una piramide del debito finanziario che è forse la più grande al mondo.

Questo apparentemente assurdo scontro di opinioni tra due giganti predatori finanziari di Wall Street nasconde una storia molto più ampia: l’incombente collasso sistemico all’interno della Cina di una piramide del debito finanziario che è forse la più grande al mondo

Potrebbe avere un effetto domino sull’intera economia mondiale di gran lunga maggiore rispetto alla crisi di Lehman del settembre 2008.

«Terrorista economico globale…»

Il 6 settembre Soros ha scritto un editoriale ospite sul Wall Street Journal criticando aspramente BlackRock per aver investito in Cina:

«È un triste errore versare miliardi di dollari in Cina ora. È probabile che questo faccia perdere denaro ai clienti BlackRock e, cosa più importante, danneggi gli interessi di sicurezza nazionale degli Stati Uniti e di altre democrazie».

Soros che cita la sicurezza nazionale degli Stati Uniti… Ha continuato dicendo:

Potrebbe avere un effetto domino sull’intera economia mondiale di gran lunga maggiore rispetto alla crisi di Lehman del settembre 2008

«L’Iniziativa BlackRock minaccia gli interessi di sicurezza nazionale degli Stati Uniti e di altre democrazie perché il denaro investito in Cina aiuterà a far avanzare il regime del presidente Xi, che è repressivo in patria e aggressivo all’estero».

BlackRock ha emesso una risposta affermando:

«Gli Stati Uniti e la Cina hanno una relazione economica ampia e complessa… Attraverso la nostra attività di investimento, i gestori patrimoniali con sede negli Stati Uniti e altre istituzioni finanziarie contribuiscono all’interconnessione economica delle due maggiori economie del mondo».

In un momento in cui l’enorme edificio del debito delle banche cinesi e dei conglomerati immobiliari sta crollando quasi quotidianamente, la difesa di BlackRock e del CEO Fink difficilmente suona vera. Suggerisce che c’è molto di più dietro la relazione BlackRock-Cina e dietro l’attacco di Soros.

L’aspetto curioso delle accuse di Soros contro la trasparenza finanziaria di Pechino è che sono effettivamente corrette

Due giorni prima dell’editoriale di Soros sulla rivista, il Global Times ha scritto un articolo feroce definendo Soros un «terrorista economico globale». Una delle loro accuse era che i soldi di Soros avessero finanziato una «rivoluzione colorata» a Hong Kong nel 2019 contro le nuove leggi di Pechino che mettevano di fatto fine allo status di indipendenza dell’isola.

Tuttavia, il forte attacco a Soros è stato molto più probabilmente causato da un editoriale di Soros scritto sul Financial Times di Londra cinque giorni prima in cui ha attaccato duramente Xi Jinping e l’attuale giro di vite sulle società private cinesi come Alibaba e Ant Financial di Jack Ma.

In un editoriale del 30 agosto, Soros ha definito il giro di vite del presidente Xi Jinping sulle imprese private «un freno significativo per l’economia cinese» che «potrebbe portare a un crollo».

Ha inoltre sottolineato che i principali indici azionari occidentali come l’MSCI di MorganStanley e l’ESG Aware di BlackRock, hanno «efficacemente costretto centinaia di miliardi di dollari appartenenti a investitori statunitensi a società cinesi la cui governance aziendale non soddisfa gli standard richiesti – potere e responsabilità sono ora esercitati da un uomo (Xi) che non risponde ad alcuna autorità internazionale.allineato con le parti interessate».

Il gruppo immobiliare «più di valore» del mondo è anche il gruppo immobiliare più indebitato al mondo.

L’aspetto curioso delle accuse di Soros contro la trasparenza finanziaria di Pechino è che sono effettivamente corrette, sulla base delle dichiarazioni pubbliche dei regolatori cinesi, nonché dei manager e dei regolatori di Wall Street.

I mercati finanziari cinesi sono opachi e le regole cambiano in modo imprevedibile su chi viene salvato e chi no. Il crollo in corso dell’enorme gruppo immobiliare e finanziario cinese di Evergrande è solo un esempio recente dell’alto rischio di investire oggi in Cina.

Non così Evergrande

Il gruppo immobiliare «più di valore» del mondo è anche il gruppo immobiliare più indebitato al mondo.

Evergrande, con sede a Shenzhen, è in bilico da mesi sull’orlo della bancarotta poiché è inadempiente su un prestito dopo l’altro e le principali agenzie di rating del credito abbassano il suo rating allo status di spazzatura.

Il gruppo deve un totale di 305 miliardi di dollari e quel debito è sia offshore in prestiti in dollari sia in prestiti nazionali non regolamentati da quelli che vengono definiti WMP o prodotti di gestione patrimoniale.

Mentre le sue finanze implodono e le vendite di appartamenti unitari precipitano, decine di migliaia di potenziali proprietari di appartamenti sono minacciati di aver pagato per appartamenti non finiti. Ad oggi la banca centrale cinese non è intervenuta ma cresce la speculazione che manchi a giorni un salvataggio statale del gruppo per prevenire un contagio finanziario sistemico.

Ad agosto, lo stato ha costretto il proprio gruppo CITIC a salvare Huarong. Eppure è chiaro che questo è solo l’inizio di una crisi finanziaria a valanga in Cina

Ad agosto China Huarong Asset Management Co., una cosiddetta «bad bank» creata dal ministero delle Finanze per assumere beni di società cinesi in difficoltà, ha dovuto essere essa stessa salvata dallo Stato per impedire quella che molti temevano sarebbe stata la «Lehman della crisi cinese».

Huarong è una delle quattro società statali create sulla scia della crisi finanziaria asiatica del 1998 per gestire le attività di società statali in bancarotta. Sebbene posseduta a maggioranza dal ministero delle finanze cinese, dal 2014 ha venduto azioni ad altri, tra cui Goldman Sachs e Warburg Pincus.

Dopo il 2014 Huarong è diventato un gigante finanziario non bancario e ha finanziato una crescita spettacolare attraverso il debito, che ha iniziato a dipanarsi nel 2020 durante la crisi del COVID.

Nel gennaio 2021 un tribunale cinese ha processato il presidente, Lai Xiaomin, che è stato condannato a morte senza grazia per corruzione, appropriazione indebita e bigamia, in una strano mazzo di accuse. La corte ha dichiarato: «Ha messo in pericolo la stabilità finanziaria [della Cina».

Quando il gruppo Huarong non è riuscito a pubblicare la sua relazione finanziaria annuale entro la scadenza di fine marzo, sono aumentati i timori di una reazione a catena di bancarotta poiché miliardi delle sue obbligazioni in dollari offshore erano a rischio.

Xi ha adottato sempre più misure per controllare la bolla immobiliare fuori controllo della Cina e la sua minaccia di una crisi sistemica come quella negli Stati Uniti nel 2008, istituendo misure per limitare i prestiti immobiliari

I debiti totali sono stati stimati a circa 209 miliardi di dollari. Secondo quanto riferito, invece di gestire in modo conservativo i beni in difficoltà, Lai ha utilizzato lo status di banca non bancaria del Ministero delle finanze statale per trattare di tutto, dal Private Equity alla speculazione immobiliare al commercio di obbligazioni spazzatura, prendendo in prestito miliardi selvaggiamente.

Ad agosto, lo stato ha costretto il proprio gruppo CITIC a salvare Huarong. Eppure è chiaro che questo è solo l’inizio di una crisi finanziaria a valanga in Cina.

Atterraggio di emergenza?

Per mesi il Politburo di Xi ha cercato, con crescente disperazione, di fermare la crescita di una colossale bolla finanziaria nel suo settore immobiliare.

All’inizio di quest’anno Xi ha emesso lo slogan «l’alloggio è per vivere, non per speculazione». Le sue mosse per congelare e sgonfiare lentamente l’enorme bolla immobiliare sono probabilmente troppo tardi. La costruzione e la vendita di immobili rappresentano la parte più grande del PIL cinese, oltre il 28% secondo le stime ufficiali. Pretendere che gli investimenti vadano ora in progetti «produttivi» e non speculazioni sui prezzi sempre in aumento degli immobili non è così facile.

Xi ha adottato sempre più misure per controllare la bolla immobiliare fuori controllo della Cina e la sua minaccia di una crisi sistemica come quella negli Stati Uniti nel 2008, istituendo misure per limitare i prestiti immobiliari.

Il problema è che Evergrande, Huarong, PingAn e altri grandi investitori immobiliari cinesi sono chiaramente solo i sintomi di un’economia che ha contratto debiti ben oltre ciò che era prudente

Secondo i dati cinesi, l’importo del finanziamento totale degli immobili è diminuito del 13% per la prima metà del 2021 rispetto al 2020. Allo stesso tempo, il debito dovuto dalle società immobiliari cinesi su obbligazioni e altri debiti è superiore a 1,3 trilioni di RMB o 200 miliardi di dollari. nel 2021 e quasi 1 trilione di RMB nel 2022.

Il settore immobiliare in appalto renderà sempre più impossibile un rimborso così grande e porterà senza dubbio a nuove insolvenze in tutta la Cina. Di recente Ping An, il più grande gruppo assicurativo cinese, anch’esso fortemente investito nel settore immobiliare, è stato costretto a accantonare 5,5 miliardi di dollari di accantonamenti per perdite sui prestiti relativi al suo investimento nel default, China Fortune Land Development Co.

Se fosse solo Evergrande a essere insolvente a causa di debiti non pagabili in un’economia in contrazione, le autorità cinesi potrebbero senza dubbio gestirlo in un modo o nell’altro chiedendo alle sue banche statali o a grandi gruppi come CITIC semplicemente di ingoiare i crediti inesigibili per contenere la diffusione della crisi .

Il problema è che Evergrande, Huarong, PingAn e altri grandi investitori immobiliari cinesi sono chiaramente solo i sintomi di un’economia che ha contratto debiti ben oltre ciò che era prudente.

Ad aprile il Consiglio di Stato del PCC di Pechino ha detto ai governi locali che i loro cosiddetti veicoli di finanziamento del governo locale con una stima (nessuno lo sa) di trilioni di dollari che avevano in prestiti bancari ombra non regolamentati utilizzati per finanziare progetti locali, dovevano sbarazzarsi di crediti inesigibili in eccesso o andare sotto.

La Cina è in una grave crisi di collasso del debito

Il 1° luglio Pechino ha annunciato che le entrate del governo locale derivanti dalla vendita di terreni agli sviluppatori, circa la metà di tutte le entrate locali, devono essere inviate al ministero delle finanze centrale di Pechino e non più utilizzate a livello locale.

Ciò assicura un crollo catastrofico nelle multimiliardarie banche-ombra locali e nei progetti di costruzione. Niente più salvataggi di Pechino.

Allo stesso tempo, la solvibilità del fragile settore bancario cinese multimiliardario è in dubbio, poiché le chiusure bancarie aumentano.

Ora, con i colossi statali nazionali prossimi alla bancarotta, la guerra verbale tra BlackRock e George Soros assume una nuova luce significativa. La Cina è in una grave crisi di collasso del debito.

La Cina ha già la più grande estensione al mondo di binari ad alta velocità e questi stanno perdendo soldi.

La Belt Road Initiative è impantanata in debiti che i paesi non sono in grado di rimborsare e le banche cinesi hanno drasticamente ridotto i prestiti ai progetti BRI Silk Road da $ 75 miliardi nel 2016 a $ 4 miliardi nel 2020.

La condanna di Soros a BlackRock, il più grande fondo di investimento privato al mondo, è chiaramente strategica. Potrebbe essere che Soros intenda ripetere il suo rovesciamento del 1998 della bolla del mercato obbligazionario russo dopo aver raccolto i suoi profitti?

La sua crisi demografica significa il flusso infinito di manodopera rurale a basso costo verso costruire quell’infrastruttura è in netto declino.

La classe media è profondamente indebitata per l’acquisto di nuove auto e case quando i tempi erano buoni. Il debito totale delle famiglie, compresi mutui e prestiti al consumo per auto ed elettrodomestici, nel 2020 è stato di ben il 62% del PIL.

L’Institute of International Finance (IIF) ha stimato che il debito interno totale della Cina è salito al 335 per cento del prodotto interno lordo (PIL) nel 2020.

Salvataggio di Wall Street da parte di Pechino?

Sembra che Pechino stia cercando di fatto un grande salvataggio da parte degli investitori stranieri nelle sue azioni e obbligazioni in difficoltà guidate da Wall Street.

Le principali banche e investitori di Wall Street hanno avuto uno stretto coinvolgimento in Cina per diversi anni. Con i mercati azionari statunitensi ai massimi storici pericolosi e l’UE in gravi difficoltà, forse sperano che la Cina possa salvarli, nonostante la chiara evidenza che le regole contabili aziendali cinesi sono opache, come mostra Evergrande.

Dal 2019 l’indice MSCI All Country World, ampiamente utilizzato da Morgan Stanley, è stato autorizzato a elencare le principali società cinesi, il che, come ha accuratamente notato Soros, costringe i fondi azionari occidentali ad acquistare miliardi di dollari di azioni cinesi. BlackRock può ora investire i risparmi personali cinesi nei suoi fondi. Non è chiaro se ci siano altre parti dell’accordo.

Qualunque sia l’innesco, un simile crollo della bolla del debito cinese farebbe impallidire la crisi Lehman del 2008

Questa è la pentola d’oro potenziale che mette in fila fuori da Pechino Wall Street e BlackRock.

La condanna di Soros a BlackRock, il più grande fondo di investimento privato al mondo, è chiaramente strategica. Potrebbe essere che Soros intenda ripetere il suo rovesciamento del 1998 della bolla del mercato obbligazionario russo dopo aver raccolto i suoi profitti?

Se è così, non c’è da stupirsi che i media ufficiali cinesi definiscano Soros un «terrorista economico».

Qualunque sia l’innesco, un simile crollo della bolla del debito cinese farebbe impallidire la crisi Lehman del 2008.

William F. Engdahl

F. William Engdahl è consulente e docente di rischio strategico, ha conseguito una laurea in politica presso la Princeton University ed è un autore di best seller sulle tematiche del petrolio e della geopolitica. È autore, fra gli altri titoli, di Seeds of Destruction: The Hidden Agenda of Genetic Manipulation («Semi della distruzione, l’agenda nascosta della manipolazione genetica»), consultabile anche sul sito globalresearch.ca.

Questo articolo, tradotto e pubblicato da Renovatio 21 con il consenso dell’autore, è stato pubblicato in esclusiva per la rivista online New Eastern Outlook e ripubblicato secondo le specifiche richieste.

Renovatio 21 offre la traduzione di questo articolo per dare una informazione a 360º. Ricordiamo che non tutto ciò che viene pubblicato sul sito di Renovatio 21 corrisponde alle nostre posizioni.

PER APPROFONDIRE

Presentiamo in affiliazione Amazon alcuni libri del professor Engdahl

Immagine di Niccolò Caranti via Wikimedia pubblicata su licenza Creative Commons Attribution-ShareAlike 3.0 Unported (CC BY-SA 3.0)

Cina

Pechino, la Germania e lo scontro sulle spie

Renovatio 21 pubblica questo articolo su gentile concessione di AsiaNews. Le opinioni degli articoli pubblicati non coincidono necessariamente con quelle di Renovatio 21.

Quattro arresti in poche ore tra i quali anche uno stretto collaboratore del leader di Alternative für Deutschland nella corsa al Parlamento europeo. Le criticità nei programmi di ricerca congiunti tra università tedesche e istituti cinesi con background militare. La replica del portavoce del ministero degli Esteri cinese: «diffamazioni».

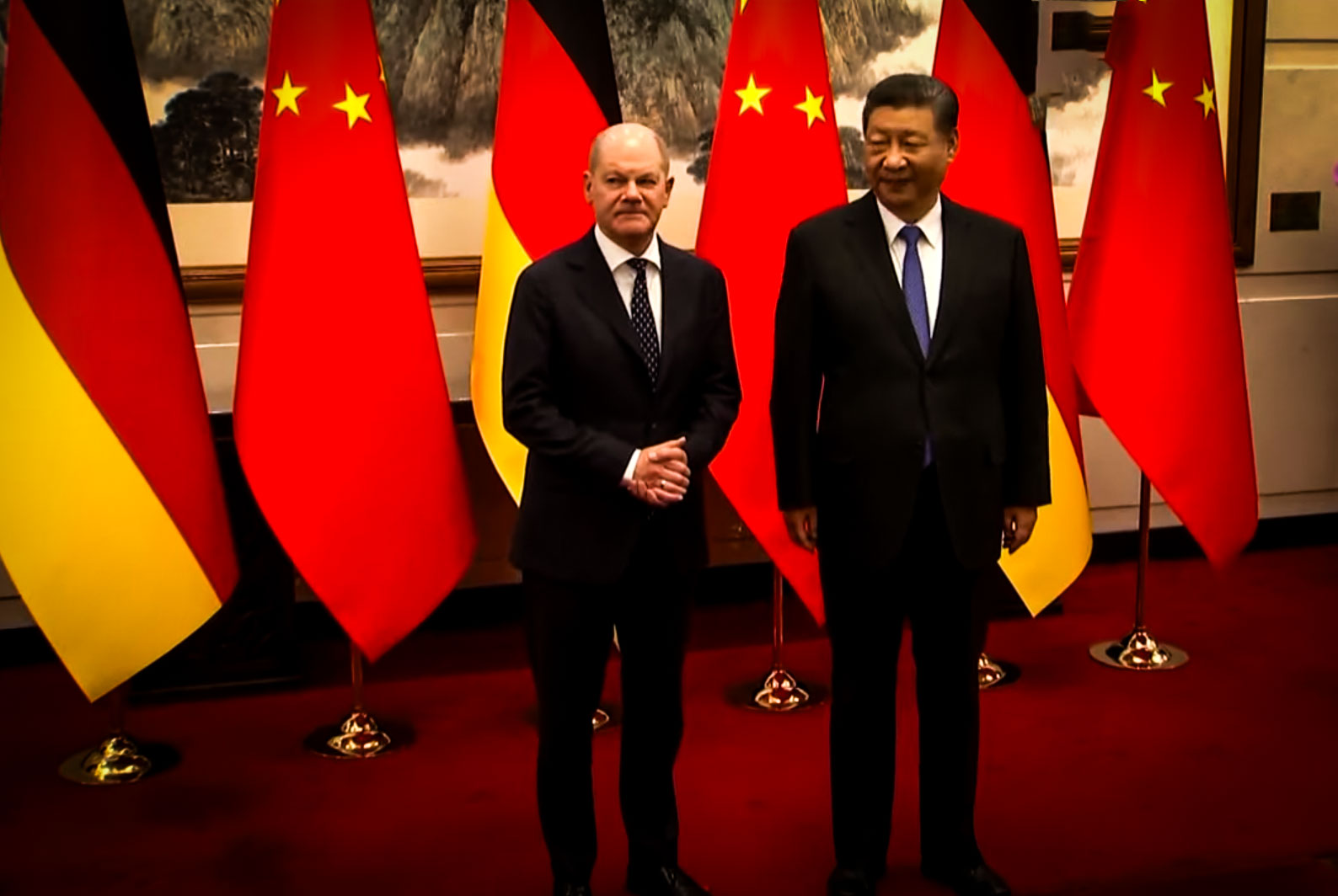

L’arresto per spionaggio di quattro persone in Germania a pochi giorni dal viaggio a Pechino del cancelliere tedesco Olaf Scholz ha portato in primo piano in queste ore in Europa la questione già caldissima della sicurezza dei rapporti con la Repubblica popolare cinese.

Il caso più clamoroso è quello del cittadino tedesco di origine cinese Guo Jian (郭建), 42 anni, assistente di un politico del partito populista di estrema destra Alternative für Deutschland (AfD), arrestato martedì mattina nella sua residenza di Dresda.

Guo Jian lavorava per Maximilian Krah, il candidato di spicco dell’AfD alle prossime elezioni europee di giugno. Secondo il procuratore, Guo è accusato di aver fornito all’agenzia di Intelligence cinese informazioni su discussioni e negoziati nel Parlamento Europeo e di aver spiato i dissidenti cinesi che vivono in Germania

Il cancelliere Scholz ha commentato: «Non possiamo accettare lo spionaggio contro di noi, da qualsiasi Paese provenga». Ha inoltre affermato che le accuse contro l’AfD sono «molto preoccupanti».

Maximilian Krah – che continua la sua campagna elettorale – ha dichiarato di aver saputo dell’arresto di Guo solo dai notiziari e ha affermato di non essere a conoscenza delle sue attività. Nella sua azione politica al Parlamento europeo, però, Krah ha votato contro una risoluzione che denunciava gli abusi dei diritti umani nello Xinjiang e ha affermato che Taiwan appartiene al governo di Pechino.

Guo Jian era attivo nella cerchia dei dissidenti cinesi in Germania. Raramente, però, si trovano online dettagli e informazioni pubbliche su di lui. Pur avendo lavorato come assistente di un politico, non è un personaggio pubblico e usa raramente i social network. Una sua foto con il Dalai Lama sta circolando sui social network dopo l’arresto. Guo si è occupato di commercio con la Cina dopo essersi laureato in un’università tedesca e aveva un’azienda che importava prodotti LED dalla Cina. Nel 2019 è diventato assistente di Krah. I media tedeschi hanno rivelato che Krah ha visitato Pechino nel 2019 e le spese di viaggio sono state coperte da aziende cinesi.

L’arresto di Guo è avvenuto un giorno dopo quello di tre cittadini tedeschi per presunto spionaggio. I tre sono accusati di aver passato tecnologia militare ai servizi segreti cinesi in cambio di un pagamento. I procuratori hanno confermato che una coppia residente a Düsseldorf e un uomo di Bad Homburg sono stati reclutati dal ministero della Sicurezza di Stato cinese e hanno esportato tecnologia sensibile in Cina senza autorizzazione. Le operazioni sono durate circa due decenni, almeno fino al giugno 2022.

I tre sono stati accusati di aver acquistato un laser per la Cina. Inoltre, la coppia, che lavorava per una società affiliata a un’università, ha trasferito le informazioni di una parte di un macchinario che può essere utilizzato nelle navi militari. I servizi segreti tedeschi hanno dichiarato che il caso potrebbe essere «solo una punta dell’iceberg». Le università sono considerate un punto debole sotto l’influenza straniera e lo spionaggio industriale. I rapporti dicono che molte università tedesche hanno programmi di ricerca congiunti con istituti cinesi con background militare.

Interpellato su queste vicende il portavoce del ministero degli Esteri cinese Wang Wenbin ha risposto che stanno «diffamando e intimidendo» la Cina. Wang ha anche accusato i Paesi europei di diffondere «false informazioni sulle cosiddette spie cinesi».

Questa settimana anche due uomini britannici sono stati accusati di aver consegnato documenti e informazioni alla Cina nel Regno Unito. Uno di loro lavorava come ricercatore per il Parlamento.

Negli ultimi mesi, i massicci attacchi informatici della Cina hanno attirato l’attenzione dei Paesi occidentali. Gli obiettivi degli attacchi vanno dalle aziende con tecnologie all’avanguardia nell’industria, ai politici e ai dissidenti cinesi all’estero.

Invitiamo i lettori di Renovatio 21 a sostenere con una donazione AsiaNews e le sue campagne.

Renovatio 21 offre questo articolo per dare una informazione a 360º. Ricordiamo che non tutto ciò che viene pubblicato sul sito di Renovatio 21 corrisponde alle nostre posizioni.

Iscriviti alla Newslettera di Renovatio 21

Immagine screenshot da YouTube

Cina

Il cardinale Parolin conferma che il Vaticano vuole rinnovare l’accordo segreto con la Cina

Sostieni Renovatio 21

Iscriviti alla Newslettera di Renovatio 21

Aiuta Renovatio 21

Iscriviti alla Newslettera di Renovatio 21

Cina

La Cina si prepara alla guerra dell’informazione creando un nuovo ramo della Difesa

Il presidente cinese Xi Jinping ha presentato la nuova bandiera unitaria alla Forza di supporto informativo dell’Esercito Popolare di Liberazione (EPL) il 19 aprile.

Xi ha affermato che l’istituzione della forza di supporto informativo è una decisione importante presa dal Comitato Centrale del Partito Comunista Cinese (PCC) e dalla Commissione Militare Centrale (CMC), alla luce della necessità generale della Cina di costruire un forte esercito.

Xi ha sottolineato che la Forza di supporto informativo è un nuovo ramo strategico dell’esercito e un pilastro chiave nel coordinamento della costruzione e dell’applicazione del sistema informativo di rete, svolgendo un ruolo cruciale nel promuovere lo sviluppo di alta qualità e la competitività dell’esercito cinese nella guerra moderna.

Sostieni Renovatio 21

Il presidente cinese ha ordinato alle forze armate di obbedire risolutamente al comando del Partito e di assicurarsi che rimanessero assolutamente leali, pure e affidabili.

«È necessario sostenere vigorosamente le operazioni, persistere nel dominio dell’informazione e nella vittoria congiunta, sbloccare i collegamenti informativi, integrare le risorse informative, rafforzare la protezione delle informazioni, integrarsi profondamente nel sistema operativo congiunto dell’intero esercito, implementare in modo accurato ed efficiente il supporto informativo e servire e sostenere le lotte militari in tutte le direzioni e in tutti i campi», ha affermato il presidente lo Xi.

«È necessario accelerare l’innovazione e lo sviluppo, aderire alla trazione fondamentale delle esigenze operative, rafforzare il coordinamento del sistema, promuovere la costruzione e la condivisione congiunta, rafforzare l’innovazione scientifica e tecnologica, costruire un sistema informativo di rete che soddisfi i requisiti della guerra moderna e abbia le caratteristiche del nostro esercito e promuovere l’accelerazione della capacità di combattimento del sistema con alta qualità».

Nell’annuncio ufficiale, l’EPL ha annunciato che ora ci sono «quattro servizi, vale a dire l’Esercito, la Marina, l’Aeronautica Militare e la Forza Missilistica, e quattro armi, tra cui la Forza Aerospaziale, la Forza Ciberspaziale, la Forza di Supporto alle Informazioni e la Forza Forza di supporto logistico congiunto».

«Istituire la Forza di supporto informativo attraverso la ristrutturazione è una decisione importante presa dal Comitato Centrale del PCC e dalla Commissione Militare Centrale» scrive il comunicato. «Ciò ha un significato profondo e di vasta portata per la modernizzazione della difesa nazionale e delle forze armate e per l’effettivo adempimento delle missioni e dei compiti dell’esercito popolare nella nuova era. La Forza di supporto informativo è un nuovissimo braccio strategico del PLA»

Secondo il sito dell’aviazione americana Air University, si tratta di una riforma significativa, e la più grande dal ciclo di riforme del 2015-2016 che istituì innanzitutto la Forza di supporto strategico. «È importante notare che l’EPL aderisce a un ordine di protocollo abbastanza rigido negli annunci formali, quindi sembra che le Forze Aerospaziali (ASF), che comanda le forze spaziali dell’EPL, sia ora la forza con maggiore anzianità».

«Le Forze Aerospaziali era in passato il Dipartimento aerospaziale della Forza di supporto strategico. Il prossimo in ordine sarebbe le Forze Ciberspazial, che in precedenza era il Dipartimento dei sistemi di rete».

La neonata Forza di supporto informativo «sembra essere la base per le comunicazioni dell’informazione, responsabile delle reti di comunicazione e della difesa della rete dell’EPL (…)che tutte queste forze saranno organizzazioni di grado vice leader del comando del teatro, che è solo un gradino sotto i quattro servizi e i cinque comandi di teatro».

Rafforzando ulteriormente l’importanza della nuova forza, il Ministero della Difesa Nazionale ha sottolineato: «Secondo la decisione della Commissione Militare Centrale, la nuova forza di supporto informativo sarà comandata direttamente dalla Commissione Militare Centrale».

Aiuta Renovatio 21

«I cinesi vedono il “dominio dell’informazione” come un dominio di guerra a sé stante; uguale ai domini fisici di Aria, Terra, Mare e Spazio» continua nella sua analisi il sito militare americano. «In effetti, l’EPL del PCC parla di condurre operazioni in questi domini fisici per supportare le operazioni nel dominio dell’informazione».

«In termini militari, il dominio dell’informazione sarebbe il dominio “supportato”, vale a dire, il fulcro degli sforzi. Questo è diverso dalla visione tipica degli Stati Uniti e dei nostri alleati nel mondo. Il fatto che Xi Jinping abbia partecipato personalmente alla cerimonia e abbia consegnato la nuova bandiera ufficiale delle Forze informative sottolinea quanto sia importante il dominio dell’informazione per lui, per il PCC e per il suo Esercito Popolare di Liberazione».

Non perdendo l’occasione di enfatizzare il ruolo guida del PCC, durante la cerimonia è stato inoltre osservato: «dobbiamo ascoltare risolutamente il comando del Partito, attuare pienamente i principi fondamentali e i sistemi di leadership assoluta del Partito sull’esercito, rafforzare globalmente la costruzione del Partito nell’esercito, rafforzare ideali e convinzioni, applicare rigorosamente la disciplina e le regole, promuovere buoni stili di lavoro e garantire l’assoluta lealtà, purezza e affidabilità dei militari».

Per quanto riguarda la leadership della nuova organizzazione. La cerimonia ha annunciato che il tenente generale Bi Yi sarà il nuovo comandante delle Forza informativa. Il tenente generale Bi era in precedenza il vice comandante delle SSF. Il Generale Li Wei è stato nominato Commissario Politico (PC), era stato il PC della Forza di Supporto Strategico dell’Esercito Popolare di Liberazione. Da notare che si vociferava che l’ex generale della Forza di supporto strategico Ju Qiansheng fosse indagato per corruzione ed era assente alla cerimonia della nuova Forza.

Iscriviti alla Newslettera di Renovatio 21

Immagine screenshot da YouTube; modificata

-

Pensiero2 settimane fa

Pensiero2 settimane faLa giovenca rossa dell’anticristo è arrivata a Gerusalemme

-

Cervello2 settimane fa

Cervello2 settimane fa«La proteina spike è un’arma biologica contro il cervello». Il COVID come guerra alla mente umana, riprogrammata in «modalità zombie»

-

Salute1 settimana fa

Salute1 settimana faI malori della 16ª settimana 2024

-

Pensiero1 settimana fa

Pensiero1 settimana faForeign Fighter USA dal fronte ucraino trovato armato in Piazza San Pietro. Perché?

-

Animali2 settimane fa

Animali2 settimane fa«Cicala-geddon»: in arrivo trilioni di cicale zombie ipersessuali e forse «trans» infettate da funghi-malattie veneree

-

Spirito2 settimane fa

Spirito2 settimane faSinodo 2024, grandi manovre in favore dell’ordinazione delle donne

-

Autismo2 settimane fa

Autismo2 settimane faAutismo, 28enne olandese sarà uccisa con il suicidio assistito: i medici la ritengono che «incurabile»

-

Vaccini2 settimane fa

Vaccini2 settimane faVaccino mRNA sviluppato in 100 giorni, professore di medicina avverte: «possibile solo ignorando i diritti umani»